Sexta-Feira, 25 de Fevereiro de 2011

John Maynard Keynes (1883-1946)

Alejandro Nadal – La Jornada

Em 1936, John Maynard Keynes publicou sua Teoria geral sobre o emprego, o juro e a moeda. É o livro de economia mais importante do século XX. Nele, Keynes destruiu vários mitos sobre o funcionamento de uma economia capitalista. Por isso a academia se encarregou de distorcê-lo, desvirtuá-lo, cooptá-lo e, quando isso não foi possível, relegá-lo ao esquecimento.

Uma das lendas mais importantes destruídas pela obra de Keynes foi a crença de que, quando existe flexibilidade nos salários, se reestabelece o pleno emprego. Baseado em sua análise da demanda agregada, o multiplicador e sua teoria monetária do investimento, Keynes demonstrou que a flexibilidade dos salários não só permite alcançar uma posição de pleno emprego, mas também pode conduzir para uma situação de crise. A razão, em poucas palavras, é que ao derrubar-se a demanda efetiva, o investimento e o emprego caem juntos.

Mas esta mensagem de Keynes (como outras) foi considerada demasiado subversiva. A academia, sempre tão preocupada com a ciência, dedicou-se a distorcer a mensagem das instituições keynesianas. O resultado foi um período de cinco décadas nas quais os economistas acadêmicos construíram e refinaram modelos cada vez mais inúteis sobre o funcionamento das economias capitalistas. Esses modelos foram utilizados pelos bancos centrais e ministérios de finanças de todo o mundo para o desenho e aplicação de políticas econômicas.

A base desses modelos é que as economias capitalistas são sistemas de equilíbrio geral, mas com fricções. Ou seja, o capitalismo é sempre bem comportado. Mas deixa de sê-lo quando enfrenta essas fricções que podem ser de todo tipo: desde regulações impostas pelo governo, passando pelos “perversos sindicatos” e chegando aos choques externos. Assim, a academia passou os últimos 50 anos refinando modelos sobre economias capitalistas de equilíbrio com turbulências. Esse esquema mental impede pensar a economia capitalista como fonte de instabilidade perigosa.

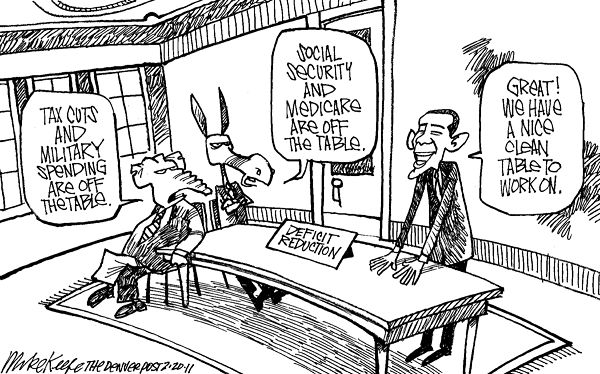

Hoje, em plena crise e com discussões acaloradas sobre finanças públicas, há outra ideia igualmente perigosa que Keynes combateu com tenacidade (mas parece que sem êxito). Consiste na comparação das finanças públicas com o orçamento de qualquer família. Com essa ideia falaciosa, hoje se insiste que o déficit público e o endividamento são insustentáveis. Nos Estados Unidos e na Europa, o argumento é o mesmo: como qualquer família, o governo tem que reduzir seus gastos.

No ano passado as economistas Ann Pettifor e Victoria Chick divulgaram uma pesquisa sobre a política tributária, a redução do gasto e a redução do endividamento na Inglaterra. Examinaram dados dos últimos 100 anos das contas públicas e analisaram os episódios nos quais o governo buscou melhorar sua posição fiscal e reduzir o nível da dívida por meio de cortes nos gastos. Os episódios de consolidação fiscal, nos quais o gasto público efetivamente caiu, foram comparados com períodos de expansão fiscal (nos quais o gasto aumentou). Os resultados contradizem de maneira irrefutável o que hoje se considera o ponto de vista dominante. A conclusão é que, quando se aumenta o gasto mais rapidamente, o nível de endividamento público (relativo ao PIB) cai e a economia prospera. EM troca, quando o gasto é reduzido, o coeficiente dívida/PIB piora e os demais indicadores (sobre PIB e emprego) evoluem desfavoravelmente.

Quando se quer reduzir o déficit, nem sempre é uma boa ideia cortar o gasto público. Para uma família a redução do gasto quase sempre conduz diretamente à redução de seu endividamento ou de seu déficit. Mas para um governo, as coisas não são tão simples. O que o trabalho de Pettifor-Chick demonstra é que o governo só tem controle sobre o gasto, não sobre o déficit. O déficit depende do que ocorre em toda a economia. Quando existe capacidade instalada ociosa (como é o caso na atualidade) um programa de investimento público é produtivo e gera maior atividade no setor privado por meio de um efeito multiplicador. Tudo isso gera maior arrecadação, reduz a necessidade de endividamento, assim como o pagamento de juros mais adiante.

Outra descoberta de Pettifor-Chick é que a redução do investimento público contribuiu para deprimir os ingressos fiscais. Um corte no gasto público só é acompanhado de aumento de arrecadação fiscal se há uma contrapartida de um aumento importante no investimento privado. Mas, na maioria dos casos analisados, a contração no gasto público esteve associada com um comportamento letárgico do investimento privado. Neste caso, os efeitos adversos do multiplicador são uma má notícia para o emprego e as contas públicas. A mensagem para o debate sobre o estímulo fiscal é bastante clara. Mas talvez chegue demasiado tarde.

Tradução: Katarina Peixoto

John Maynard Keynes (1883-1946)

O governo controla o gasto, não o déficit

Alejandro Nadal – La Jornada

Em 1936, John Maynard Keynes publicou sua Teoria geral sobre o emprego, o juro e a moeda. É o livro de economia mais importante do século XX. Nele, Keynes destruiu vários mitos sobre o funcionamento de uma economia capitalista. Por isso a academia se encarregou de distorcê-lo, desvirtuá-lo, cooptá-lo e, quando isso não foi possível, relegá-lo ao esquecimento.

Uma das lendas mais importantes destruídas pela obra de Keynes foi a crença de que, quando existe flexibilidade nos salários, se reestabelece o pleno emprego. Baseado em sua análise da demanda agregada, o multiplicador e sua teoria monetária do investimento, Keynes demonstrou que a flexibilidade dos salários não só permite alcançar uma posição de pleno emprego, mas também pode conduzir para uma situação de crise. A razão, em poucas palavras, é que ao derrubar-se a demanda efetiva, o investimento e o emprego caem juntos.

Mas esta mensagem de Keynes (como outras) foi considerada demasiado subversiva. A academia, sempre tão preocupada com a ciência, dedicou-se a distorcer a mensagem das instituições keynesianas. O resultado foi um período de cinco décadas nas quais os economistas acadêmicos construíram e refinaram modelos cada vez mais inúteis sobre o funcionamento das economias capitalistas. Esses modelos foram utilizados pelos bancos centrais e ministérios de finanças de todo o mundo para o desenho e aplicação de políticas econômicas.

A base desses modelos é que as economias capitalistas são sistemas de equilíbrio geral, mas com fricções. Ou seja, o capitalismo é sempre bem comportado. Mas deixa de sê-lo quando enfrenta essas fricções que podem ser de todo tipo: desde regulações impostas pelo governo, passando pelos “perversos sindicatos” e chegando aos choques externos. Assim, a academia passou os últimos 50 anos refinando modelos sobre economias capitalistas de equilíbrio com turbulências. Esse esquema mental impede pensar a economia capitalista como fonte de instabilidade perigosa.

Hoje, em plena crise e com discussões acaloradas sobre finanças públicas, há outra ideia igualmente perigosa que Keynes combateu com tenacidade (mas parece que sem êxito). Consiste na comparação das finanças públicas com o orçamento de qualquer família. Com essa ideia falaciosa, hoje se insiste que o déficit público e o endividamento são insustentáveis. Nos Estados Unidos e na Europa, o argumento é o mesmo: como qualquer família, o governo tem que reduzir seus gastos.

No ano passado as economistas Ann Pettifor e Victoria Chick divulgaram uma pesquisa sobre a política tributária, a redução do gasto e a redução do endividamento na Inglaterra. Examinaram dados dos últimos 100 anos das contas públicas e analisaram os episódios nos quais o governo buscou melhorar sua posição fiscal e reduzir o nível da dívida por meio de cortes nos gastos. Os episódios de consolidação fiscal, nos quais o gasto público efetivamente caiu, foram comparados com períodos de expansão fiscal (nos quais o gasto aumentou). Os resultados contradizem de maneira irrefutável o que hoje se considera o ponto de vista dominante. A conclusão é que, quando se aumenta o gasto mais rapidamente, o nível de endividamento público (relativo ao PIB) cai e a economia prospera. EM troca, quando o gasto é reduzido, o coeficiente dívida/PIB piora e os demais indicadores (sobre PIB e emprego) evoluem desfavoravelmente.

Quando se quer reduzir o déficit, nem sempre é uma boa ideia cortar o gasto público. Para uma família a redução do gasto quase sempre conduz diretamente à redução de seu endividamento ou de seu déficit. Mas para um governo, as coisas não são tão simples. O que o trabalho de Pettifor-Chick demonstra é que o governo só tem controle sobre o gasto, não sobre o déficit. O déficit depende do que ocorre em toda a economia. Quando existe capacidade instalada ociosa (como é o caso na atualidade) um programa de investimento público é produtivo e gera maior atividade no setor privado por meio de um efeito multiplicador. Tudo isso gera maior arrecadação, reduz a necessidade de endividamento, assim como o pagamento de juros mais adiante.

Outra descoberta de Pettifor-Chick é que a redução do investimento público contribuiu para deprimir os ingressos fiscais. Um corte no gasto público só é acompanhado de aumento de arrecadação fiscal se há uma contrapartida de um aumento importante no investimento privado. Mas, na maioria dos casos analisados, a contração no gasto público esteve associada com um comportamento letárgico do investimento privado. Neste caso, os efeitos adversos do multiplicador são uma má notícia para o emprego e as contas públicas. A mensagem para o debate sobre o estímulo fiscal é bastante clara. Mas talvez chegue demasiado tarde.

Tradução: Katarina Peixoto

Nenhum comentário:

Postar um comentário